Основные функции и полномочия налоговых органов

Содержание:

Восстановление пароля

Каким образом можно восстановить пароль?

Пользователь имеет возможность выбрать способ восстановления пароля с помощью электронной почты в разделе «Профиль», при условии указания контрольного слова и контактного телефона. Адрес электронной почты должен быть подтвержден.

Я получил регистрационную карту, в течение месяца сменил пароль, но потом его забыл, при этом контрольное слово и телефон в настройках не вводил. Как я могу восстановить пароль от личного кабинета?

Для восстановления пароля Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной) можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Я выбрал в личном кабинете способ восстановления пароля с помощью электронной почты, указал свой номер телефона и ввел контрольное слово. Однако, я забыл пароль и контрольное слово одновременно. Как теперь я смогу восстановить пароль?

Для восстановления пароля Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной) можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Если я забыл пароль от личного кабинета и контрольное слово для восстановления пароля, смогу ли я войти в сервис с помощью лично подтвержденной учетной записи Единого портала государственных услуг (ЕПГУ)?

Да, Вы можете войти в личный кабинет с реквизитами доступа Единого портала госуслуг (ЕПГУ) при условии предварительного обращения лично для идентификации в один из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА): отделение ФГУП «Почта России», МФЦ России, центр обслуживания клиентов ПАО «Ростелеком» и др.

Как я могу настроить в личном кабинете возможность восстановления пароля с помощью адреса электронной почты?

Для настройки возможности восстановления пароля в разделе «Профиль» необходимо проставить «галочку» «Разрешить восстановление пароля по адресу электронной почты», указать номер телефона,

подтвержденный адрес электронной почты, задать контрольное слово (длиной до 24 знаков) и сохранить изменения. В дальнейшем, если Вы забыли пароль, на стартовой странице личного кабинета нужно нажать на ссылку «Забыли пароль?» и ввести свои ИНН,

адрес электронной почты и контрольное слово. Если введенная информация верна, на адрес электронной почты, указанный в разделе «Профиль» пользователя, поступает сообщение со ссылкой на страницу для восстановления пароля.

При восстановлении пароля трижды ввел неверное контрольное слово, возможность восстановления пароля исчерпана навсегда?

При вводе реквизитов для восстановления пароля предоставляется три попытки ввода реквизитов. В случае превышения допустимого количества попыток возможность восстановления пароля блокируется на сутки.

Восстановить свой пароль таким способом можно будет через 24 часа, либо Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной)

можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Я получил регистрационную карту, первичный пароль не менял

При попытке авторизации в личном кабинете получаю сообщение: «Неправильный пароль».

Проверьте правильность ввода пароля (при работе в браузере Internet Explorer имеется возможность визуального контроля вводимого пароля).

Обратите внимание на требования к паролю:

- Пароль вводится только в раскладке ENG (английская);

- Обязательное наличие прописных (A-Z) и строчных (a-z) букв;

- Обязательное наличие арабских цифр (0-9);

- Обязательное наличие в пароле спецсимволов: («#,$,^,&,*,_,-,+,%,@»);

- Количество символов в пароле должно быть не менее 7;

- Пробелы не допускаются.

Gallery[edit]

?? Полномочия инспекторов. Как и что они могут проверить

Для выполнения своих функций представители налоговой инспекции имеют следующие права:

- контроль за налогоплательщиками;

- проведение камеральных и выездных налоговых проверок по утвержденному графику;

- расчет налога, который подлежит удержанию, а также предъявление налоговых требований.

Проверка юридических лиц

Первое направление для контроля – это юридические лица и индивидуальные предприниматели, которые работают в России. В ходе проверок компаний инспекторы вправе:

- вскрывать, опечатывать, обследовать торговые и производственные помещения;

- контролировать соблюдение порядка использования ККТ;

- изымать бухгалтерские документы, если есть риски их уничтожения;

- получать доступ к бухгалтерским программам налогоплательщиков;

- изымать у налогоплательщиков бумаги, свидетельствующие о нарушениях;

- проводить встречные проверки у контрагентов юрлица;

- приостанавливать действие выданной лицензии.

Налоговики могут привлекать экспертов и переводчиков для повышения эффективности налогового контроля, а также свидетелей.

Проверка физических лиц

Многие ошибочно полагают, что проверки со стороны налоговой службы могут затронуть только юридические лица. На самом деле это не так: налоговики контролируют работу граждан в том числе.

При проверках физических лиц инспекторы вправе:

- проверять представленные декларации по форме 3-НДФЛ;

- уточнять корректность уплаты и внесения налоговых платежей;

- проверять сомнительные поступления на счет (обычно речь идет о крупных неустановленных платежах);

- запрашивать необходимые разъяснения и документы;

- изымать свидетельства сокрытия доходов;

- вызывать граждан в инспекцию для дачи пояснений;

- осуществлять проверку сведений на факт достоверности и соответствия данных;

- начислять штрафы и пени;

- требовать предоставить подтверждающие документы.

В основном речь идет о камеральных проверках, выездные проверки в отношении рядовых граждан проводятся редко. Если в ходе проверки были выявлены нарушения, то инспекторы принимают меры для их устранения:

- выдвигают требования об уплате налогов;

- взыскивают недоплату и пени, а также штрафы;

- выносят решения о привлечении к ответственности при выявлении нарушений;

- предъявляют иски, связанные с налогообложением, в соответствующие суды;

- накладывают арест на имущество неплательщиков;

- приостанавливают операции по банковским счетам налогоплательщиков или накладывают арест на них;

- реализуют принудительное исполнение обязательств.

Налоговая необоснованно списала деньги. Как вернуть средства на счет

Читать

Как налоговая выявляет тех, кто работает неофициально

Подробнее

Какие доходы физлиц учитывает налоговая и почему их стоит задекларировать

Смотреть

Ответственность за превышение полномочий

Несмотря на то что сотрудники ФНС наделены широкими правами, они не должны переступать черту закона. При исполнении своих полномочий налоговые инспекторы не вправе превышать свои полномочия и нарушать принцип свободы предпринимательской активности. В частности, нарушать процедуру сбора доказательной базы, использовать полномочия в целях, противоречащих закону.

За превышение полномочий инспектора могут привлечь к уголовной ответственности по , а также , если в действиях должностного лица обнаружен корыстный интерес.

Мужской казахский национальный костюм

Налоги: федеральные, региональные, местные

В России есть три вида налогов в зависимости от уровня власти: федеральные, региональные, а также местные. Сборы первого типа установлены НК РФ, они обязательны к уплате во всех населенных пунктах, расположенных на территории страны (если законом не допускаются те или иные исключения).

К федеральным относятся следующие налоги: НДФЛ, НДС, на прибыль, на добычу полезных ископаемых, на воду, а также различного рода государственные пошлины, акцизы, сборы.

Региональные налоги, в свою очередь, устанавливаются не только НК, но также и правовыми актами, принимаемыми органами власти в субъектах РФ. Уплата таких сборов обязательна только в тех республиках, краях и областях, где соответствующие нормы приняты. Компетенции, которыми обладают органы налогового контроля одного субъекта, не распространяются на другие регионы.

При установлении сборов такого типа органы власти имеют право регулировать величину ставок, процедуры исчисления и внесения сумм долга плательщиков перед казной (в случае если в НК РФ не содержится необходимых норм). Также на уровне субъектов федерации могут определяться правила, по которым оформляются льготы и определяется величина баз для исчисления платежей.

К региональным относятся следующие налоги: транспортный, на имущество организаций, а также на игорный бизнес.

Компетенциями по работе с местными сборами, в свою очередь, обладают налоговые органы, функционирующие на уровне отдельных муниципальных образований. Сборы такого типа обязательны к уплате физлицами и юрлицами, зарегистрированных в конкретном городе, районе, поселении и т. д. Налоговые органы, работающие в отдельном населенном пункте (или МО) не имеют полномочий контролировать процесс исчисления и уплаты сборов в других муниципалитетах. Ввод в действие отдельных видов отчислений в казну может осуществляться как на уровне НК РФ, так и в ходе законодательных процессов, осуществляемых локально.

Местных налогов в России сравнительно немного. Их всего два. Это налог на имущество физлиц, а также на землю.

Стоит отменить важнейшую особенность российской налоговой системы. Многие юристы называют ее основным признаком жесткую централизацию. Все дело в том, что вне зависимости от уровня, на котором функционируют налоговые органы, все типы сборов устанавливаются (равно как и отменяются) исключительно посредством внесения поправок в НК РФ. Ни один субъект федерации, равно как и муниципалитет, не наделен правом устанавливать свои, не имеющие соответствия в НК, налоги.

Крой

История ведомства

Первым налогом на Руси была дань – своего рода военная контрибуция, которую собирали с покоренных племен. Ее могли привозить к феодалу («повозье») или же для сбора отправлялись специальные экспедиции («полюдье»).

По мере укрепления древнерусского государства дань заменила подать – регулярный налог с населения. Ее размеры определялись по количеству печей («по дыму») в домохозяйстве или площади пахотной земли («по плугу»). Платили данный налог деньгами или товарами.

В период Золотой Орды на территории Руси существовало сразу несколько различных податей. Некоторые из них взимались в пользу монголов, другие – шли на содержание местной княжеской власти.

К XIV столетию в Московском княжестве сложилась система кормлений, при которой отдельные земли отдавались феодалам за службу князю. Помимо прочего, они получали право собирать налоги со своих вотчин. Эту функцию выполняли особые люди: тиуны и пошлинники.

В 1573 году по царскому повелению был учрежден Приказ большого прихода. Он стал первым централизованным органом для сбора налогов.

В Средневековье на Руси существовало большое количество налогов: дорожные, торговые, судебные, товарные, чрезвычайные. В 1653 году власти предприняли попытку упорядочить сборы – был утвержден Торговые устав. По сути, это был первый Налоговый кодекс в нашей стране.

В 1699 году начала работу Бурмистерская палата – налоговый орган, имевший центральный аппарат и отделения в регионах страны.

В 1755 году появилась Казенная палата – ведомство, которое собирало и таможенные пошлины, и платежи.

В царствование Александра I началась большая фискальная реформа. В 1802 году появилось Министерство финансов, которое занялось доходами и расходами казны. В 1811 году в отдельное ведомство было выделено Госказначейство, отвечающее за расходы казны.

В этот период были упорядочены старые налоговые сборы и введены новые: оброчный, питейный и гильдейский сбор, наследственная пошлина, горная подать. Начали взиматься платежи с недвижимости, кибиток, меди.

Во второй половине XIX века в Российской империи появилось несколько новых акцизов: на табак, керосин, соль и дрожжи. В 1916 году Дума приняла закон о подоходном налоге.

Практически сразу после революции был создан Народный комиссариат финансов. В 1919 году в его составе появилось налоговое управление с многочисленными территориальными отделениями.

В 1930 году прошла фискальная реформа, в ходе которой были отменены все акцизы, а количество налогов было уменьшилось до двух.

Российская налоговая служба имеет богатую историю.

В 1941 году были введен налог на холостяков, они просуществовали в СССР до самого распада страны.

В 1990 году в составе Минфина страны появилось отдельная служба – налоговая инспекция. В 1991 году она превратилась в отдельное ведомство, также в это время стартовала масштабная фискальная реформа. В 1992 году появилось Главное управление налоговых расследований, а вскоре и налоговая полиция.

В 1996 году малый бизнес получил упрощенную систему налогообложения.

В 1998 году налоговая служба стала отдельным министерством. В это же время в стране начали вводить ИНН для физических лиц. Была принята первая часть Налогового кодекса, в 2001 году – была принята вторая.

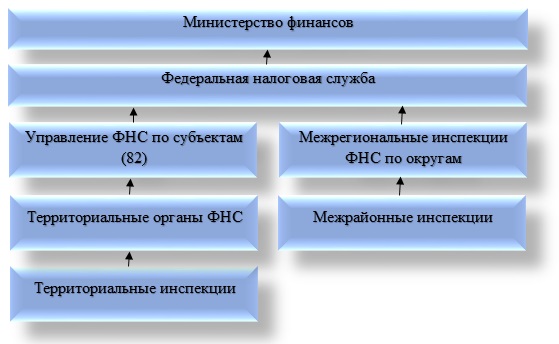

В 2004 году была организована Федеральная налоговая служба, которую передали в подчинение Министерства финансов.

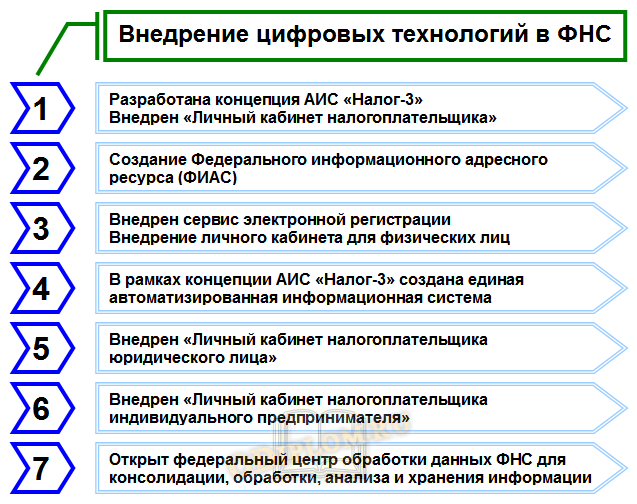

В 2010 году на сайте ФНС появился сервис «Личный кабинет» для граждан, в 2012 году появилась возможность оплачивать через него задолженности и проводить сверки.

В 2014 и 2015 годах на сайте появились «Личные кабинеты» для юридических лиц и частных предпринимателей. В Дубне был открыт единый информационный центр для обработки данных ФНС.

Контакты

Межрегиональные инспекции

Данного рода структуры призваны решать следующие основные задачи:

- контролировать соблюдение законов, регулирующих налоги и сборы на терриитории определенного федерального округа;

- эффективное взаимодействие с полпредами Президента РФ (касательно вопросов, находящихся в общей с ним компетенции);

- контроль над работой региональных структур ФНС посредством проверок.

Налоговые органы РФ данного типа классифицируются, как мы уже сказали выше, в зависимости от отрасли, которую они регулируют. Так, в сегодняшней структуре есть следующие основные типы межрегиональных налоговых инспекций:

ведущие контроль над субъектами сферы добычи и переработки нефти;

обеспечивающие корректное выполнение налоговых законов фирмами, занятыми в газовой промышленности;

контролирующие дисциплину в аспекте выплат сборов в казну предприятий, занимающихся выпуском алкогольной и табачной продукции;

взаимодействующие по вопросам перечисления налогов с компаниями энергетической сферы;

обеспечивающие соответствие деятельности металлургических предприятий налоговому законодательству;

взаимодействующие по вопросам уплаты сборов в казну с компаниями, которые оказывают услуги связи;

осуществляющие контроль за корректным выполнением налогового законодательства со стороны транспортных предприятий.

Функции

Перечислим функции аналитического отдела налоговой службы.

Расследует наиболее трудоемкие случаи с налоговыми недостачами.

Занимается исследованием схем уклонения от уплаты налогов, вскрывающихся налоговыми инспекторами в процессе своей работы.

Работники аналитического отдела по имеющимся у инспекторов доказательствам, догадкам и предположениям прослеживают всю цепочку шагов, предпринимаемых субъектами налогообложения для избавления от налогового бремени или существенного уменьшения налоговой нагрузки, и ищут эффективные способы борьбы с мошенническими уловками.

Таким образом, аналитический отдел предоставляет налоговым инспекторам разработанные ими методики борьбы с серыми налоговыми схемами, а также предоставляет методические материалы, знакомящие молодой кадровый состав с исследованными противозаконными схемами.

Такая деятельность необходима прежде всего для понимания уровня эффективности того или иного налогового подразделения: справляется ли данный территориальный отдел с порученными ему подконтрольными организациями и предпринимательской деятельностью; есть ли у него какие-либо проблемы со взиманием налогов с граждан (касательно налогов на землю, автотранспортные средства, на сдачу в найм квартир и прочие виды сборов).

Проводит статистическую работу по числу судебных разбирательств с участием налогового подразделения.

Что такое аналитический отдел в налоговой инспекции

Аналитический отдел налоговой инспекции является одним из ключевых структурных подразделений данной федеральной службы, на который возложена колоссальная работа по обработке огромного массива информации, поступающей в ведомство от всех подведомственных организаций, физических лиц и прочих субъектов налогообложения.

Аналитический отдел выстраивает свою деятельность не только по вертикали ( с подотчетными ему структурами и лицами), но также по горизонтальной линии в рамках межведомственного взаимодействия с иными правительственными финансовыми структурами.

Аналитический отдел выполняет комплексную работу: это означает, что все направления его деятельности взаимосвязаны и интегрированы друг в друга.

Полномочия налоговой инспекции

Налоговая инспекция осуществляет следующие полномочия:

-

государственная регистрация юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

-

контроль и надзор за соблюдением законодательства Российской Федерации о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов;

-

контроль и надзор в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, представлением деклараций, осуществлением валютных операций резидентами и нерезидентами;

-

проверка деятельности юридических лиц, физических лиц, крестьянских (фермерских) хозяйств в установленной сфере деятельности.

-

бесплатное информирование (в том числе в письменной форме) налогоплательщиков о:

— о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актов;

— порядке исчисления и уплаты налогов и сборов;

— правах и обязанностях налогоплательщиков;

— полномочиях налоговых органов и их должностных лиц;

-

предоставление формы налоговой отчетности и разъяснений по порядку их заполнения;

-

учет всех налогоплательщиков, ведение Единого государственного реестра юридических лиц, Единого государственного реестра индивидуальных предпринимателей и Единого государственного реестра налогоплательщиков;

-

принятие в установленном законодательством Российской Федерации порядке решения об изменении сроков уплаты налогов, сборов и пеней;

-

возврат или зачет излишне уплаченных или излишне взысканных сумм налогов и сборов, а также разрабатывает формы и порядок заполнения расчетов по налогам, формы налоговых деклараций и иные документы в случаях, установленных законодательством России, и направляет их для утверждения в Министерство финансов;

-

утверждение формы налогового уведомления, форму требования об уплате налога, формы заявления, уведомления и свидетельства о постановке на учет в налоговом органе.

Обязанности должностных лиц налоговых органов

Полномочия налоговых органов конкретизированы по кругу их должностных лиц.

В ст. 8 Закона РФ «О налоговых органах РФ» перечислены следующие права, реализация которых возможна только начальниками налоговых органов и их заместителями:

- взыскивать недоимки по налогам и пени;

- возбуждать ходатайства о запрещении в установленном порядке занятий индивидуальной трудовой деятельностью;

- предъявлять иски в суде общей юрисдикции и арбитражном суде;

- налагать административные штрафы;

- создавать налоговые посты.

Остальные полномочия налоговых органов могут реализовываться их должностными лицами, т.е. сотрудниками налоговых органов, которым в соответствии с квалификацией, стажем работы и занимаемой должностью присваиваются классные чины. Должностные лица налоговых органов имеют специальные звания и занимают должности не ниже должности налогового инспектора.

Реализация некоторых полномочий должностных лиц налоговых органов возможна только при наличии согласия (санкции) начальника налогового органа или его заместителя. Например, налоговым законодательством устанавливаются особые процедуры доступа должностных лиц налоговых органов на территорию или в помещение налогоплательщика для проведения налоговой проверки. Согласно п. 1 ст. 91 НК РФ основанием доступа должностных лиц является постановление (решение) налогового органа о проведении выездной налоговой проверки, следовательно, право на вхождение в помещение налогоплательщика имеют те должностные лица налоговых органов, которые указаны в постановлении о проведении налоговой проверки.

Обязанности налоговых органов, так же как и права, конкретизированы по кругу их должностных лиц. В соответствии с принципом разделения полномочий должностные лица налоговых органов обязаны:

- действовать в строгом соответствии с Налоговым кодексом РФ и иными федеральными законами;

- реализовывать в пределах своей компетенции права и обязанности налоговых органов;

- корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам налоговых правоотношений, не унижать их честь и достоинство.

Обязанности налоговых органов имеют два аспекта:

- корреспонденция (соотношение) с правами налогоплательщиков и налоговых агентов;

- обеспечение фискальных интересов государства.

Поскольку перечень прав налогоплательщиков и налоговых агентов не является исчерпывающим, на налоговые органы могут быть возложены другие обязанности, предусмотренные Налоговым кодексом РФ и иными федеральными законами.

Налоговым кодексом РФ дан общий перечень обязанностей должностных лиц налоговых органов как государственных служащих. Конкретизируются обязанности должностных лиц налоговых органов некоторыми статьями Налогового кодекса РФ, а также иными федеральными законами. Например, ст. 92 и 94 НК РФ устанавливают обязанность должностного лица налогового органа при производстве осмотра или выемки документов составлять протокол; согласно ст. 104 НК РФ до обращения в суд налоговый орган обязан предложить налогоплательщику добровольно уплатить соответствующую сумму налоговой санкции. На основании Федерального закона «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22 мая 2003 г. № 54-ФЗ налоговые органы обязаны:

- осуществляют контроль за соблюдением организациями и индивидуальными предпринимателями требований настоящего Федерального закона;

- осуществляют контроль за полнотой учета выручки в организациях и у индивидуальных предпринимателей;

- проверяют документы, связанные с применением организациями и индивидуальными предпринимателями контрольно-кассовой техники, получают необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверок;

- проводят проверки выдачи организациями и индивидуальными предпринимателями кассовых чеков;

Налоговым кодексом РФ установлена презумпция правомерности действий и актов (как нормативного, так и индивидуального содержания) налоговых органов, вытекающая из положения о том, что подача жалобы в вышестоящий налоговый орган (вышестоящему должностному лицу) не приостанавливает исполнения обжалуемого акта или действия.